出品 | 搜狐财经

作者 | 王泽红

比亚迪掀起的新一轮 “价格战”,已有车企开始响应。

5月26日,吉利银河启动“百万银河限时补贴”活动,多款车型给出超万元现金补贴,活动持续到6月1日。

其中,吉利星愿指导价为 6.88 万起,叠加限时补贴后5.98 万起;银河E8提供最高2.8万优惠;银河星耀8起售价11.58万元,直指比亚迪汉DM-i,两者补贴后价差近3万元。

零跑汽车也于5月25日推出一口价政策,C16增程200智享版一口价11.18万,C11增程200智享版一口价10.38万。

在此之前,比亚迪与5月23日启动“618”限时促销活动,王朝网、海洋网共22款智驾版车型降价,最高直降5.3万元,部分车型下探至5.58万,时间自5月23日至6月30日。

在此背景下,5月26日股市开盘后,汽车股集体下跌,比亚迪股价在上周创新高后也转跌,5月27日股价延续下跌,在港股两日累计跌幅超过10%,A股两日下挫超8%。

摩根士丹利分析称,比亚迪虽然部分优惠自4月起已在实施,但此次正式公告释放出终端市场压力巨大的强烈信号;其认为当前价格竞争态势的持续加剧,可能导致投资者情绪进一步恶化。

多家机构认为,车企新一轮价格战已拉开序幕,车企们将相继出招。有机构预测,预计小鹏、零跑也将推出类似促销,特斯拉或加速低价车型布局,蔚来、理想可能加码金融政策,而大众、丰田等合资品牌需加快本土化以扭转销量颓势。

再掀“价格战”背后,不得不打

对于率先掀起大战的比亚迪,业内虽然对其降价动作早已屡见不鲜,但自3月底至今,这一次的促销力度和涉及车型,均远超前两次,令众人闻到了一股不一样的硝烟味。

里昂研报指出,比亚迪以额外1万至3万的折扣打响了今年价格战的第一枪,鉴于其设定的年度销量目标,市场对这一举措并不意外。

据公开报道,比亚迪比亚迪2025年的销售目标为550万辆,内部摸高的销量目标则高达600万辆。但今年1-4月仅完成138万辆,占比不足销售目标的四分之一,而4-6月为传统淡季,降价成为其刺激销量的重要手段。

海通国际更是直言,这场价格战比亚迪不得不打,背后原因很复杂,除了销量目标压力之外,竞争加剧是主要驱动,吉利、零跑、小鹏等新势力在技术和产品上追赶加快,同价位段(7-15万元)比亚迪的配置优势正逐步丧失。

其认为,比亚迪今年的智驾平权逻辑,不如去年DM5.0对于刚需用户的吸引力,核心在于高速NOA并非刚需,小米事故后高速NOA的安全性担忧加剧,比亚迪天眼C方案不配备激光雷达,使刚需用户不愿为该功能支付溢价,削弱了其智驾版的市场竞争力。

此外,促销也是为了加速消化库存。今年1-4月,比亚迪库存增加5.64万辆,连续3个月补贴,从1万升至5.3万元。

平均净利率3.77%,利润空间再下探

但这一轮价格战,也引发了更大的担忧。

比亚迪降价前,摩根大通曾发布一组数据,今年4月,中国汽车制造商的平均折扣率达到创纪录的16.8%,比3月提高了0.5个百分点,比2024年全年的平均折扣率翻了一倍。

其亚太区汽车研究主管赖以哲认为,当前价格战愈发激烈,但电动车市场的需求并没有激增。在绝大多数新能源车企仍未盈利的情况下,中国车企财务状况令人担忧;未来两年,规模较小的车企可能被迫退场或被收购。

花旗分析师表示,预计随着降价活动开展,比亚迪经销店客流量可能比上周激增30%-40%,接下来同行将效仿比亚迪开启降价活动。中金分析也指出,比亚迪的降价活动预计将产生连锁反应,带动竞争对手汽车制造商跟进降价,进一步蚕食其本已微薄的利润空间。

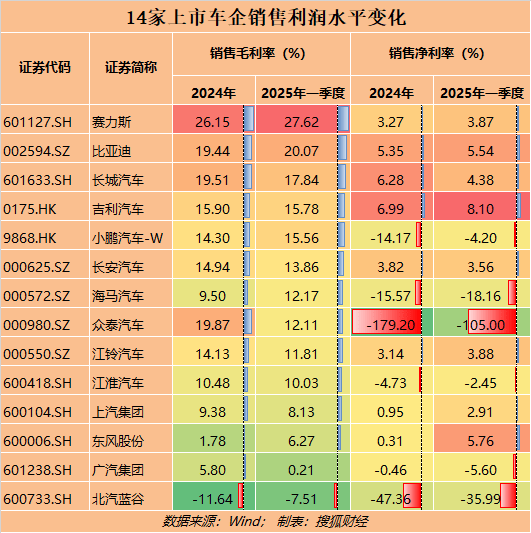

Wind数据显示,2025年一季度,汽车行业整体销售净利率为4.53%,新能源车行业的平均销售净利率为3.77%,整车企业受价格战影响,利润率较低。据搜狐财经统计,比亚迪今年一季度的销售净利率5.54%,长城汽车为4.38%,赛力斯3.87%,吉利汽车8.1%。

国内市场本就竞争激烈,新能源车企利润率普遍偏低,此次价格战之后或将继续下探,也将再次考验车企的降本能力,以及供应链议价能力。

考验车企降本能力,行业洗牌加速

新能源车企成本主要由电池、电驱动系统、研发、制造及销售费用构成,尤其是电池,占整车成本比例普遍在40%-60%之间。

聚焦到这一轮价格战的导火索比亚迪,大部分重要部件都是自产自研,三电系统(电池、电机、电控)自供率超80%,动力电池成本较外购低12%-15%,具备规模化降本能力;而且,海外市场成为其利润新增长点,这也是比亚迪降价的底气所在。

2024年国内市场“价格战”剧烈,但比亚迪的利润水平起伏并不大,2024年整体毛利率为19%,与2023年基本持平,关键因素之一便是海外市场的支撑。

财报显示,比亚迪去年国内毛利水平下滑2.69%至20.18%,境外却猛涨10.82%达到17.58%,海外市场的高毛利水平,极大的削弱甚至是抹平了其国内“价格战”所带来的后遗症。

里昂也预估,今年电动车总增长约270万辆,其中一半以上来自价格低于15万元的大众市场车型。预计未来几季国内盈利能力将趋于下降,而拥有强大海外市场的原始设备制造商能更轻松地抵消折扣影响,从这一角度看,比亚迪的总体利润率将相对稳定。

海通国际认为,6月新能源价格战升温,降本能力将左右车企命运。若行业协会或监管机构不介入,下半年竞争将聚焦降本能力,成本控制薄弱的中尾部车企或加速出清。

短期内,价格战将催化行业洗牌,动销波动加剧,6万元级混动车与10万元级高配车型的普及将推动新能源车对燃油车的替代提速;长期来看,竞争将转向技术深度与产业链整合能力,行业终局将由兼具成本控制与技术创新的车企主导。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏